Régimes fiscal et social : microentrepreneur, est-ce vraiment plus intéressant ?

Le contenu est réservé à nos adhérents. Pour le consulter

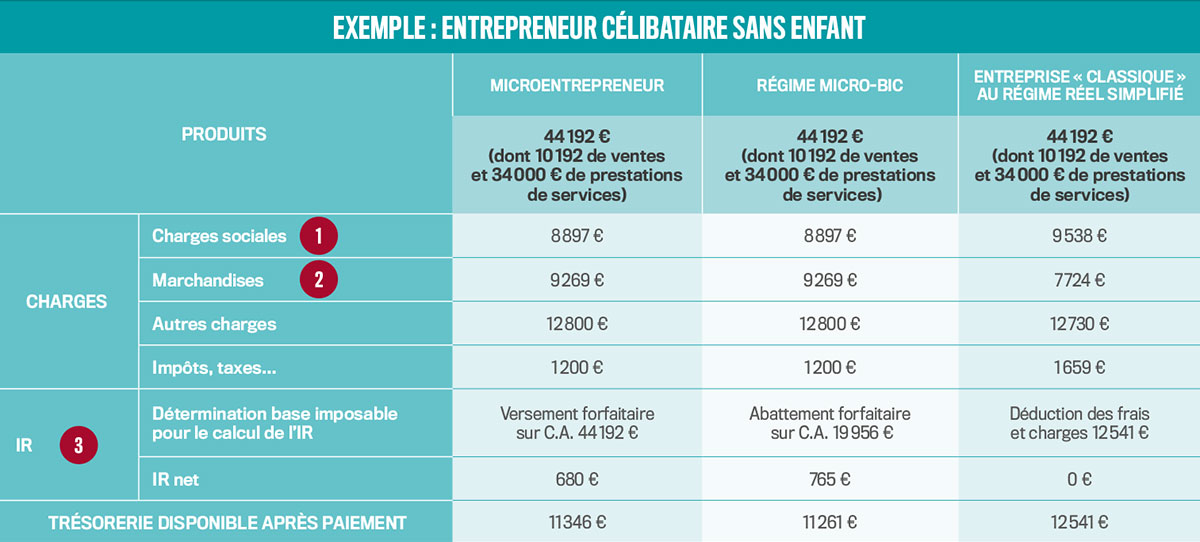

Analyse : les modalités de calcul sont simplifiées et le taux des cotisations sociales applicables pour les microentreprises est a priori inférieur à celui des entreprises dites « classiques » soumises au régime réel. Mais attention, si les taux des cotisations sociales sont plus faibles pour les microentreprises, ces derniers sont appliqués sur l’ensemble du chiffre d’affaires. Par conséquent, le régime microsocial n’est intéressant que lorsque l’entrepreneur ne dépasse pas un certain niveau de dépenses engagées.

Il convient de rappeler que les droits à prestations sont à la hauteur du niveau contributif du microentrepreneur. En cas de chiffre d’affaires nul, le microentrepreneur ne sera débiteur d’aucune contribution minimale et n’acquerra donc aucun droit à prestations. En revanche, le travailleur indépendant soumis au régime classique doit payer des cotisations forfaitaires minimales, notamment au titre des indemnités journalières ou de la retraite de base, permettant d’acquérir automatiquement des trimestres de cotisations. Ainsi, la cotisation pour les droits à la retraite est quasiment inexistante lorsque le régime microsocial est appliqué. Dans notre exemple, le professionnel réalise une activité mixte de vente et de prestations de services. S’il réalisait uniquement des prestations de services, le régime microsocial serait certainement moins avantageux.

2. TVA

Rappelons que le régime de la franchise en base de TVA est limité aux entreprises ne dépassant pas un certain seuil de chiffre d’affaires (voir tableau sur les régimes spécifiques).

En franchise en base de TVA, l’entreprise facture ses clients pour un montant HT (sans TVA), mais elle ne peut pas récupérer la TVA versée sur ses achats [9 269 € TTC].

Sans franchise en base de TVA, l’entreprise doit facturer ses clients avec de la TVA (sauf exceptions). Elle pourra récupérer la TVA versée sur ses achats [9 269 / 1,2 = 7 724 € HT + 1 545 € de TVA déductible].

Sur un plan concurrentiel, les entreprises en franchise en base de TVA restent privilégiées. Face à deux devis, les clients préfèrent sans aucun doute des devis sans TVA, d’autant plus qu’en l’absence de véritable outil de gestion susceptible d’aider le microentrepreneur à évaluer sa prestation, le montant des travaux risque de ne pas correspondre à la réalité des coûts supportés.

Au-delà des aspects fiscaux et sociaux, la tenue d’une comptabilité et le suivi par un expert-comptable sont des atouts dans la gestion de l’entreprise. ils permettent un suivi et un développement de l’activité grâce à des indicateurs de performance (rentabilité, trésorerie, balances clients, fournisseurs, délais de paiement…).

C’est pourquoi la FFB milite pour que le régime de la microentreprise soit un régime transitoire limité à trois ans.

3. Impôt sur le revenu

Une entreprise, éligible au régime micro- BIC (voir tableau sur les régimes spécifiques), peut avoir intérêt à opter pour le régime réel simplifié.

En micro-BIC, le calcul de l’impôt se base sur l’ensemble du chiffre d’affaires après application d’un abattement forfaitaire, et non sur le résultat de l’entreprise.

L’abattement forfaitaire est de 71 % du C.A. HT pour les activités de vente et de 50 % du C.A. HT pour les activités de prestations de services.

Base imposable en micro-BIC soumise ensuite au barème de l’IR : [(10 192 – (10 192 × 71 %)) + (34 000 – (34 000 × 50 %)) = 19 956].

En optant pour le régime réel simplifié, l’entrepreneur se prive de l’abattement forfaitaire, mais il bénéficie en contrepartie d’une déduction de l’ensemble de ses charges et frais déductibles de son résultat pour le calcul de l’impôt.

Ainsi, sur le plan fiscal, lorsque le montant des charges déductibles dépasse l’abattement forfaitaire, l’option pour le régime réel simplifié a un intérêt certain.

Base imposable au régime réel soumise ensuite au barème de l’IR : [44 192 – (9 538 + 7 724 + 12 730 + 1 659) = 12 541].

Que l’entreprise soit en micro-BIC ou au régime réel, le montant ainsi déterminé sera soumis au barème de l’IR.

Contrairement au régime micro-BIC, l’option pour le régime réel permet aux entreprises :

- d’imputer leurs déficits sur leur revenu global ;

- de bénéficier des crédits d’impôt qui sont, pour la plupart, strictement réservés aux entreprises soumises au régime réel d’imposition (crédit d’impôt pour la formation du chef d’entreprise, par exemple) ;

- et de profiter d’un régime d’allègement d’impôt sur les bénéfices réalisés au cours de leurs cinq premières années d’activité par les entreprises nouvelles créées dans certaines zones.

Sous réserve de respecter les conditions prérequises (voir tableau des régimes spécifiques), le statut de microentrepreneur fonctionne différemment des deux régimes d’imposition précités. Le microentrepreneur bénéficie d’un versement libératoire calculé en appliquant sur le chiffre d’affaires un taux de 1 % pour les activités de vente (10 192) et un taux de 1,7 % pour les prestations de services (34 000).

Comme son nom l’indique, ce versement va libérer l’entrepreneur pour le paiement de l’impôt. Montant du versement libératoire : [10 192 × 1 % + 34 000 × 1,7 % = 680].

Les régimes spécifiques aux microentrepreneurs |

||

| IMPÔT SUR LE REVENU | RÉGIME FRANCHISE EN BASE DE TVA | |

| MICROENTREPRENEUR | RÉGIME MICRO-BIC | |

|

Conditions cumulatives prévues pour bénéficier du statut de microentrepreneur (avec option pour le versement libératoire) : • montant des revenus nets du foyer fiscal

(N−2) ≤ 26 070 € (majoration de 50 % ou 25 %

par demi-part ou quart de part

supplémentaire) ; |

Pour bénéficier du régime micro-BIC, les entreprises ne doivent pas dépasser un certain niveau de chiffre d’affaires : • activité de prestations de services :

C.A. HT ≤ 72 600 € ; |

Conditions régime de la franchise en base de TVA : • activité de prestations de services : C.A. HT (N−1)

≤ 34 400 ou 36 500 € (mais à condition, dans ce dernier

cas, que le C.A. H.T. (N−2) n’excède pas 34 400 €) ; |

Contenu réservé aux adhérents FFB

- Profitez aussi de conseils et de soutien

Des services de qualité, de proximité, avec des experts du Bâtiment qui connaissent vos enjeux métier et vous accompagnent dans votre quotidien d'entrepreneur.

- Intégrez un réseau de 50 000 entreprises

La FFB est fière de représenter toutes les entreprises du bâtiment, les 2/3 de nos adhérent(e)s sont des entreprises artisanales.

- Bénéficiez des dernières informations

Recevez Bâtiment actualité 2 fois par mois pour anticiper et formez-vous aux évolutions des métiers ou de la législation.